Comparaison de 3ème pilier

calculer et comparer

les piliers 3a et 3b

Comparaison 3ème pilier : la meilleure prévoyance en trois étapes

3a max. pour salariés avec une LPP : CHF 7’258.-

Un pilier 3a est-il rentable ? Quel est l’avantage fiscal ?

Le pilier 3a ne vaut pas la peine pour toutes les personnes, c’est pourquoi il est toujours utile de faire une comparaison. L’avantage fiscal direct dans le pilier 3a peut s’élever jusqu’à 2’891 par an. De plus, l’épargne est exonérée de l’impôt sur la fortune et sur le revenu. En cas de versement, le retrait 3a est à nouveau imposé. Nous nous ferons un plaisir de calculer rapidement et simplement votre situation individuelle par téléphone, visio ou en personne.

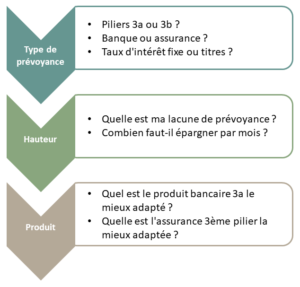

Une comparaison doit toujours suivre ce processus simple en trois étapes.

Suivez ce guide étape par étape pour trouver le 3ème pilier qui vous convient.

Vous pouvez également obtenir des conseils professionnels en matière de prévoyance auprès de nous.

Info : Coûts et avantages des conseils indépendants en matière de pension1ère étape: Quel type de 3ème pilier me convient le mieux ?

Vos données

Cet algorithme doit travailler avec certaines hypothèses et ne peut pas saisir en détail votre situation globale, laquelle est très certainement plus complexe.

Veuillez donc valider le résultat avec un spécialiste.Résultat

Cet algorithme doit travailler avec certaines hypothèses et ne peut pas saisir en détail votre situation globale, laquelle est très certainement plus complexe.

Veuillez donc valider le résultat avec un spécialiste.Résultat

Maintenant que vous savez quels sont les produits susceptibles d’être pris en compte dans la comparaison des 3ème piliers, il vous faut déterminer le montant de votre lacune de prévoyance.

2ème étape : calculer les lacunes de prévoyance

Vos données

Lacune de pension calculée

En raison de la complexité, seule une estimation peut être donnée ici.

Pour le calcul de l'AVS, des hypothèses ont dû être faites. Mais en règle générale, les chiffres sont relativement corrects. Nous nous ferons un plaisir d'effectuer un calcul encore plus précis.

Votre planificateur financier indépendant vous fournira un plan de prévoyance précis et un calcul pour une retraite anticipée ou tardive.

Par la suite, la prévoyance en cas d'invalidité et de décès sera également calculée.Résultat

- L'inflation n'est pas prise en compte

- Sous réserve de modifications juridiques

- L'AVS et la caisse de pension peuvent être différentes.

Lacune de prévoyance

Pour combler la lacune à peu de frais, ce que l'on appelle le troisième cotisant est décisif :

Les intérêts et les intérêts composés !

Comparez donc les coûts et les intérêts de différents prestataires de prévoyance.Lacune de prévoyance

3ème étapes : comparaison assurance et/ou compte bancaire

Quel est le meilleur 3ème pilier ?

En raison de la complexité et des réglementations légales, il n’est pas encore possible de comparer concrètement les produits de toutes les branches sur Internet.

C’est avec plaisir que nous vous soumettons des offres concrètes comme dernière étape de votre comparaison du 3ème pilier.

Pourquoi faire appel à un planificateur financier indépendant avant de conclure un contrat ?

Un spécialiste indépendant peut d’une part contrôler les valeurs calculées ici. Parallèlement, il calcule les éventuelles lacunes ou surassurances en cas d’invalidité ou de décès. Nos planificateurs financiers indépendants sont précisément formés à cette problématique et peuvent vous procurer les comparaisons de marché adaptées à votre situation.

Important !

Tenez toujours compte de la valeur réelle lorsque vous épargnez dans le 3ème pilier ! (intérêts moins inflation).

Les fonds 3a sont généralement placés à long terme. C’est pourquoi vous devez viser des taux d’intérêt supérieurs à l’inflation de 1%. Sinon, en termes réels, vous subissez des pertes chaque année. C’est malheureusement le cas actuellement dans de nombreuses solutions 3a et dans tous les comptes d’épargne.

En 10 ans, vous perdez en termes réels près d’un cinquième de votre épargne avec de nombreux comptes 3a ! C’est pourquoi nous aimerions vous aider à organiser votre prévoyance de manière optimale et moderne.

Appelez-nous, nous sommes impatients de vous entendre :

(Mo-Fr 9 à 18 heures)

Berne: 031 970 38 80

Fribourg: 026 347 16 16

Köniz: 031 970 38 80

Soleure: 032 624 56 80

St. Gallen: 071 380 00 02

Thoune: 033 225 01 60

Viège: 027 945 66 60

Zürich: 043 211 61 61

Ou cliquez ici :

Notre recommandation :

Optez résolument pour la durabilité dans votre prévoyance !

- Vous réduisez ainsi environ 4 tonnes de CO2 par an, ce qui correspond à un vol aller-retour vers l’Australie

- Il est prouvé que les intérêts, les rendements et la sécurité sont au moins équivalents

Questions fréquentes sur le 3ème pilier

Autres thèmes liés à la prévoyance

Articles sur le thème de la prévoyance