Rente oder Kapital Rechner

Wichtigster Entscheid bei Pensionierung

hier klicken für mehr Infos...

Pensionskasse Rente oder Kapitalbezug?

Der Entscheid, ob bei Pensionierung aus der 2. Säule die Rente oder das Kapital aus der Pensionskasse bezogen werden soll, ist einmalig, wichtig und unumkehrbar. Deshalb ist es lohnenswert, sich genauer mit der Thematik zu beschäftigen.

Rente oder Kapitalbezug Rechner

Ihre Eingabe

Bedenken Sie, dass gewisse Pensionskassen bis zu drei Jahre im voraus schriftlich informiert werden müssen, wenn Sie einen Kapitalbezug tätigen möchten. Dies kommt jedoch selten vor und die Regel sind viel kürzere Anmeldefristen.Ergebnis

Bedenken Sie, dass gewisse Pensionskassen bis zu drei Jahre im voraus schriftlich informiert werden müssen, wenn Sie einen Kapitalbezug tätigen möchten. Dies kommt jedoch selten vor und die Regel sind viel kürzere Anmeldefristen.Ergebnis

Rente oder Kapitalbezug Unterschiede

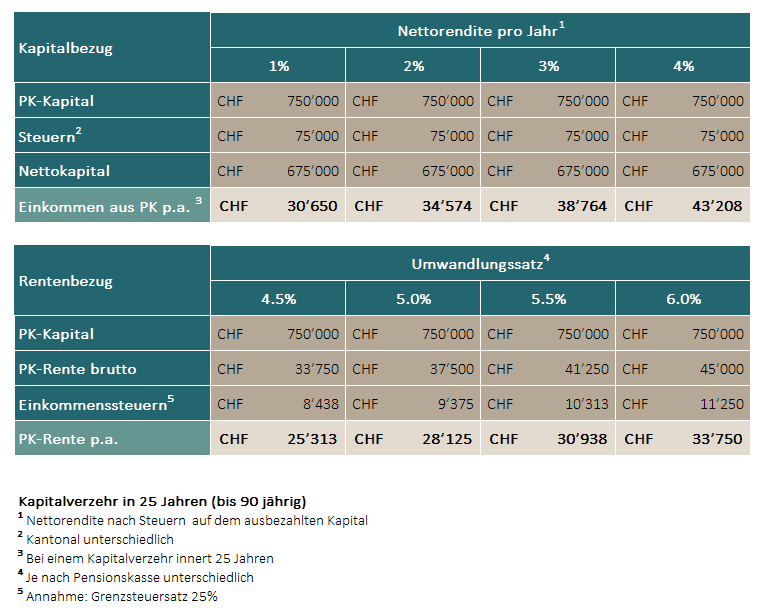

Damit Sie den wichtigsten Entscheid vor Ihrer Pensionierung abwägen können, sind in folgender Grafik alle Unterschiede und Tipps zusammen gestellt.

Meist ist eine Mischung die optimale Lösung. Beachten Sie in einer Partnerschaft auch, welcher Partner eher das Kapital und wer besser die Rente beziehen sollte.

Wenn Ihnen Ihre Pensionskasse einen sehr hohen Umwandlungssatz gewährt (um die 6%), dann sollten Sie die Rente favorisieren.

Bei Kapitalbezug empfehlen wir, eine ähnliche Anlagestrategie zu wählen, wie es die Pensionskasse tun würde. Jedoch sind Sie frei in der Wahl wie z.B. nachhaltige, ethische Anlagen, mehr oder weniger Sachwert usw.

Wenn Sie sehr alt werden, ist die Rente die sicherere Variante.

Im Gegenteil haben Sie mehr vom Kapitalbezug, wenn Sie früh schwer krank werden sollten.

Beim Kapitalbezug muss diszipliniert mit dem Vermögen umgegangen werden, damit das Geld nicht vor dem Alter von z.B. 100 Jahren ausgeht. Eine professionelle Pensionsplanung ist sehr zu empfehlen.

Sachwerte wie Immobilien, Aktien und Rohstoffe steigen mit der Inflation mit.

Wenn Sie langfristig Steuern sparen möchten, ist der Kapitalbezug kombiniert mit einer steuerbegünstigten Anlagestrategie zu empfehlen.

In der Regel wird zwischen 65 und 80 Jahren etwas mehr Geld benötigt. Viele sind noch fit, haben nun viel Zeit und möchten endlich ein Herzensprojekt verwirklichen oder die Welt bereisen.

Dafür sind Teilkapitalbezüge sinnvoll. Jedoch muss zuvor gerechnet werden, ob und was alles realistisch möglich ist.

Wer sein Vermögen an Hinterbliebene, besonders auch Nichtverwandte, übertragen möchte, sollte den Kapitalbezug bevorzugen.

Fahren Sie über die (i) oder klicken Sie darauf für mehr Informationen

Beim Drücken auf die Infosymbole erhalten Sie weitere Informationen zum jeweiligen Thema.

Pensionskasse auszahlen Steuern

Beim Kapitalbezug aus der Pensionskasse, aus 3a oder Freizügigkeitskonten wird eine Kapitalsteuer fällig.

Diese Steuer ist abhängig vom Wohnkanton und von der Höhe der Auszahlung. Typischerweise belaufen sich die Kapitalsteuern bei Auszahlung auf ca. 5 bis 15%.

Auszahlungen staffeln um Steuern zu sparen

Werden in einem Jahr sämtliche Vorsorgegelder aus 3a, Pensionskasse und Freizügigkeit bezogen, kumuliert sich die Summe zu einem hohen Betrag, was die Steuerprogression massiv nach oben treibt.

Gesplittete oder gestaffelte Bezüge helfen in der Regel, die Steuern um viele Tausend Franken zu senken. Jedoch muss auch berücksichtigt werden, dass das Geld im freien Vermögen dann Ertragssteuern und Vermögenssteuern kostet.

Es lohnt sich, einen Finanzplaner mit Spezialsoftware die beste Variante berechnen zu lassen. Praktisch immer ist der Honoraraufwand bedeutend kleiner als die steuerlichen Vorteile.

Haben Sie Fragen zum Thema Rente oder Kapitalbezug?

Sie können uns gerne anrufen oder hier im Chat eine Frage stellen. Montag bis Freitag 10-18 Uhr antworten wir in der Regel sofort:

Eine Frage stellen

Was bringt eine professionelle Pensionsplanung?

Gerne beraten wir Sie zu allen Fragen der Pensionierung. Unsere Consultants sind genau auf diese Thematik spezialisiert und kennen sämtliche Tipps in folgenden Bereichen:

- Pensionskasse Rente oder Kapitalbezug?

- Früh- oder Spätpensionierung

- In dieser Lebensphase spezielle hohe Steuerspar-Möglichkeiten

- Amortisation Hypothek ja, nein, wie viel?

- Alle Prozesse von der AHV Anmeldung bis zur optimalen Staffelung von 3. Säule und Pensionskasse

- Begünstigung und Absicherung Lebenspartner

- Versicherungen, die man nicht mehr braucht

- Nachlassplanung

Testen Sie uns in einem kostenlosen 90 Minuten Beratungsgespräch:

Newsletter abonnieren

6-Mal jährlich interessante News und Finanztipps.

Weitere Bereiche zur Pensionierung

Artikel zum Thema Vorsorge