Viele Menschen schätzen instinktiv Immobilien als deutlich sicherer ein als ein Aktienportfolio. Die Risiken von Investitionen in Immobilien, insbesondere mit hohen Belehnungsquoten, werden nach über 20 Jahren ununterbrochenen Preisanstiegs massiv unterschätzt.

Dieser Artikel zeigt sowohl Risiken als auch geeignete Absicherungsstrategien, damit der Wohneigentumstraum nicht zum Albtraum wird.

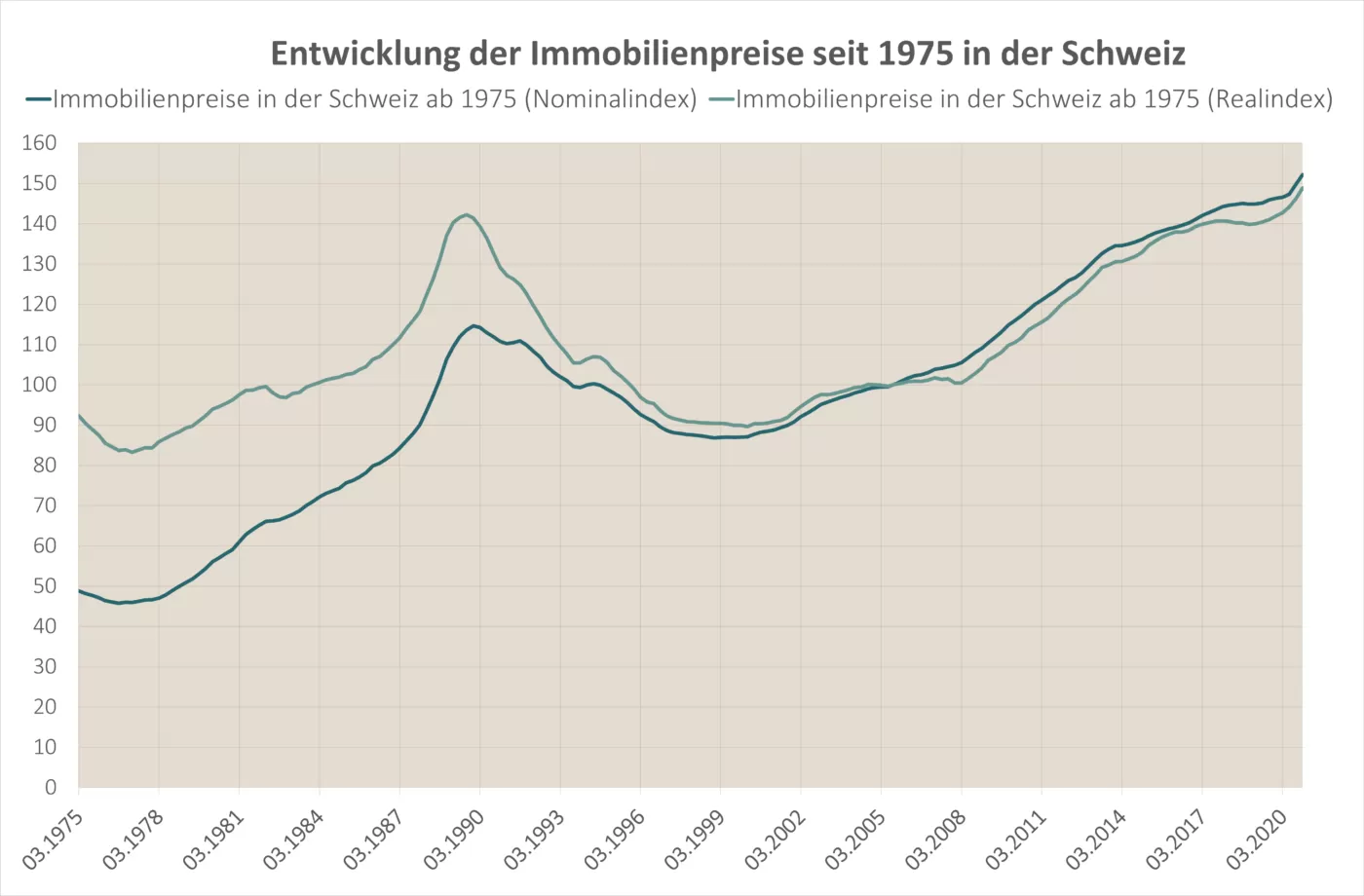

Entwicklung der Immobilienpreise historisch

Seit dem Jahr 2000 bis 2021 sind die Immobilienpreise in der Schweiz um 70% gestiegen. Diese lange positive Entwicklung lässt in unserem Bewusstsein sinkende Immobilienpreise als unnatürlich erscheinen.

In den 10 Jahren davor sind die Immobilienpreise jedoch kontinuierlich während eines ganzen Jahrzehnts gesunken, nominal um -24% und real um -37%. (Real bedeutet abzüglich Inflation)

Fremdkapital-Hebel erhöht das Risiko um das Fünffache

In der Regel finanzieren Private mit 20% Eigenkapital und 80% Fremdkapital. Dies verursacht einen 5-fachen Hebel und damit fünffach höhere Chancen und Risiken.

Beispiel Chance durch Hebel

Wohnungskauf im Jahr 2000 für CHF 500’000

Dafür wird CHF 100’000 Eigenkapital eingesetzt und für CHF 400’000 eine Hypothek aufgenommen.

Die Immobilienpreise steigen innert 20 Jahren um 70%. Die Wohnung wird nun im 2020 für CHF 850’000 verkauft.

Abzüglich der Hypothek von CHF 400’000 bleiben also CHF 450’000 übrig (Grundstückgewinnsteuer nicht berücksichtigt, Renovationen zu den üblichen Wohnkosten hinzugerechnet, Amortisation indirekt).

Fazit:

Aus CHF 100’000 wurden in 20 Jahren das viereinhalbfache Kapital von CHF 450’000.

Anstelle von 70% Gewinn auf das Eigenkapital entstanden 350%. Fünfmal mehr aufgrund des fünffachen Hebels.

Wer im gleichen Zeitraum in Schweizer Aktien (SPI) investierte, erhielt (nur) 260% Gewinn.

Beispiel Risiko durch Hebel

1990 Wohnungskauf für CHF 700’000

Eigenkapital: CHF 140’000 (20%)

Fremdkapital: CHF 560’000 (80%)

Die Immobilie sinkt im Wert innert 10 Jahren um 24%. Im Jahr 2000 muss verkauft werden.

Verkaufserlös: CHF 532’000 (700’000 Minus 24%)

Da die Hypothek CHF 560’000 beträgt, wird mehr als das gesamte eingesetzte Eigenkapital von CHF 140’000 verloren. Um auf Null zu gelangen, müssen noch CHF 28’000 nachbezahlt werden. (Renovationen zu den üblichen Wohnkosten hinzugerechnet, Amortisation indirekt)

Fazit:

Das gesamte Kapital von CHF 140’000 wird in 10 Jahren vernichtet und die Schuld beträgt noch immer CHF 28’000

Aufgrund des fünffachen Hebels entstand ein Verlust von -120% (24% mal 5)

Schweizer Aktien (SPI) rentierten im gleichen Zeitraum (1990 bis 2000) knapp 400%.

Lebensrisiken im Zusammenhang mit selbstbewohntem Wohneigentum

Bestimmte Schicksalsschläge können im Zusammenhang mit selbstbewohntem Wohneigentum zum Verlust der gesamten Lebensersparnisse führen. Eine derartige Komplettenteignung sollte unbedingt vermieden werden. Im Sinne einer rationalen Risikoanalyse wird dazu jeweils die statistische Eintrittswahrscheinlichkeit genannt. Wir kommen im Folgenden darauf zurück, wie die daraus entstehenden finanziellen Risiken minimiert werden können.

Todesfall eines Lebenspartners

Bei gemeinsamem Wohneigentum, was in der Praxis den Normalfall darstellt, kann ein Todesfall dazu führen, dass ein Notverkauf gemacht werden muss. Wenn aufgrund des Todesfalls das Haushaltseinkommen sinkt, ist unter Umständen die Tragbarkeit nicht mehr gegeben und die Hypothek kann nicht verlängert werden. Auf Zeitdruck in einer unter Umständen schlechten Marktphase verkaufen zu müssen kann wie oben beschrieben wegen des Hebels sehr schnell mehr als das gesamte Eigenkapital vernichten. Die Wahrscheinlichkeit, dass ein Partner vor dem 60. Lebensalter stirbt beträgt aktuell um 4% (einmal in 25 Situationen). (Quelle BFS Todesfälle)

Invalidität aufgrund einer Krankheit

In der Schweiz ist die obligatorische Invalidenabsicherung bei Krankheit sehr Lückenhaft. Unfälle sind über das UVG/ SUVA markant besser versichert. Im Schnitt sinkt das Einkommen bei Invalidität durch Krankheit um fast 40%. Dies hat denselben Effekt wie bereits bei “Todesfall eines Lebenspartners” beschrieben. 7% der Menschen zwischen 40 und 63 Jahren beziehen eine Invalidenrente aufgrund Krankheit (Eine von 14 Personen) (Quelle: BFS Invalidität)

Pensionierung

In der Regel sind die Renteneinkommen deutlich tiefer als das vorherige Erwerbseinkommen, was wieder die Tragbarkeit bei Erneuerung der Hypothek an oder über erlaubte Grenzen schieben kann. Leider ist es eher unüblich, dass Finanzierungsinstitute die Pensionierung einige Jahre vorher antizipieren und dass dadurch die Weichen frühzeitig richtig gestellt werden können. Wir erleben immer noch Fälle, bei denen Menschen kurz vor Pensionierung ganz überrascht sind wenn sie erfahren, dass sie ihr Eigenheim nun dringend verkaufen müssen.

Scheidung/ Trennung

Infolge einer Scheidung (oder Trennung bei Unverheirateten Paaren), wird der/ die im Eigenheim bleibende Person den Partner auszahlen müssen. Zudem wird bei der Verlängerung der Hypothek die notwendige Tragbarkeit von maximal 33% deutlich schwieriger zu erreichen sein mit deutlich gesunkenem Haushaltseinkommen. Die Scheidungsquote in der Schweiz ist in den letzten 15 Jahren von über 50% auf 40% gesunken. (Quelle: BFS Scheidungsquoten)

Absicherung oder Minimierung der Risiken

Tragbarkeit nicht ausreizen

Die meisten Immobilien Erstkäufer berechnen, welcher Kaufpreis gemäss Tragbarkeit maximal möglich wäre. -> Zum Beispiel hier berechnen…

Danach wird ein Objekt gekauft, das in etwa diesem Maximalpreis (oder noch etwas darüber) entspricht. In der Regel steigt der Wohnluxus im Vergleich zur vorherigen Mietsituation stark an.

Alternativ wäre es aus vielerlei Hinsicht besser, ein etwas günstigeres Objekt zu suchen, auf Wohnfläche und Luxus zu verzichten und erstmal einige Jahre sehr günstig zu wohnen. Zugegeben ist dieser Ratschlag bei aktuell sehr hohen Immobilienpreisen nicht gerade für viele Menschen einfach umsetzbar. Jedoch ist der Sicherheitsgewinn durch “Konsumverzicht” hier gewaltig. Zudem kann bei tiefen Wohnkosten in den Folgejahren in der Regel sehr viel gespart werden, was die Aussicht auf den Wechsel zu einem luxuriöserem Objekt immer realistischer macht.

Mehr als Pflichtamortisation leisten

Die Amortisation gemäss Mindestrichtlinien sieht vor, innert 15 Jahren die Hypothek auf 66% des Immobilienwerts zu reduzieren. Für die meisten Eigenheimbesitzer ist es aufgrund historisch extrem tiefen Zinsen sehr gut möglich, deutlich mehr zu amortisieren. Dies lässt die Sicherheit mit jedem Jahr substanziell steigen. Mehr zu einer guten Amortisationsstrategie hier…

Absicherung Erwerbsausfallrisiken und Pensionierung

Lassen Sie einen Finanzplaner Ihre Lücken bei Invalidität und Todesfall bei Krankheit und Unfall berechnen. Diese können meist innerhalb einer 3a Police steuerbegünstigt versichert werden. Damit kann zumindest das finanzielle Risiko komplett abgesichert werden. Bei dieser Gelegenheit kann auch gleich die Situation bei der Pensionierung berechnet werden und frühzeitig und in Ruhe alles Nötige in die Wege geleitet werden.

Scheidung oder Trennung

Eine Trennung kann natürlich nicht versichert werden. Vor allem die ersten zwei Punkte minimieren jedoch die finanziellen Risiken massgeblich, wenn es zu einer Scheidung kommen sollte.

Fazit Risiko Immobilien

Die Risiken von Immobilien sind aufgrund des oft grossen Hebels deutlich grösser als gemeinhin angenommen. Jedoch können die meisten dieser Unsicherheiten durch langfristiges Halten der Immobilie und durch geeignete Massnahmen stark minimiert werden. So macht es viel Sinn und Freude, eine selbst bewohnte Immobilie zu erwerben oder auch in Renditeobjekte zu investieren. In der Regel wird in der Bevölkerung das Risiko von Aktienanlagen überschätzt und von Immobilien unterschätzt. Auch Google zeigt ein fünfmal höheres Suchvolumen bezüglich Aktienrisiken im Vergleich zu Immobilienrisiken.

Noch grösser ist die Diskrepanz im allgemeinen betreffend Risiken, die das Sparen auf Sparkonten betrifft. Dort wird gemeinhin angenommen, dass dies die sicherste Sparform ist. Dazu könnte Sie dieser Artikel interessieren: Kontosparer verlieren jedes Jahr Milliarden